每经记者 宋钦章 每经编辑 马子卿

《每日经济新闻》记者注意到,11月以来,河南、贵州、大连、江苏、青岛5个地区已招标发行11只再融资专项债券,融资规模超2200亿元,用于置换存量隐性债务。此外,从已公布的发行计划来看,本月内还有约7600亿元规模用于置换存量隐性债务的政府债正等待发行。

11月8日,全国人大常委会审议批准增加6万亿元地方政府债务限额置换存量隐性债务以来,多个地方已经启动本轮化债置换。

qeubee显示,11月21日,贵州、大连两地共有23只政府债招标,发行规模总计963亿元,其中6只用于置换存量隐性债务,规模580亿元。11月22日,江苏、青岛两地共有9只政府债招标,发行规模总计1419.62亿元,其中4只用于置换存量隐性债务,规模1342亿元。

从中标结果来看,以两只10年期的“24贵州债35”“24青岛债69”为例,中标利率分别为2.29%、2.24%。与之相比,11月21日、11月22日两天的10年期国债活跃券到期收益率分别为2.085%、2.078%。

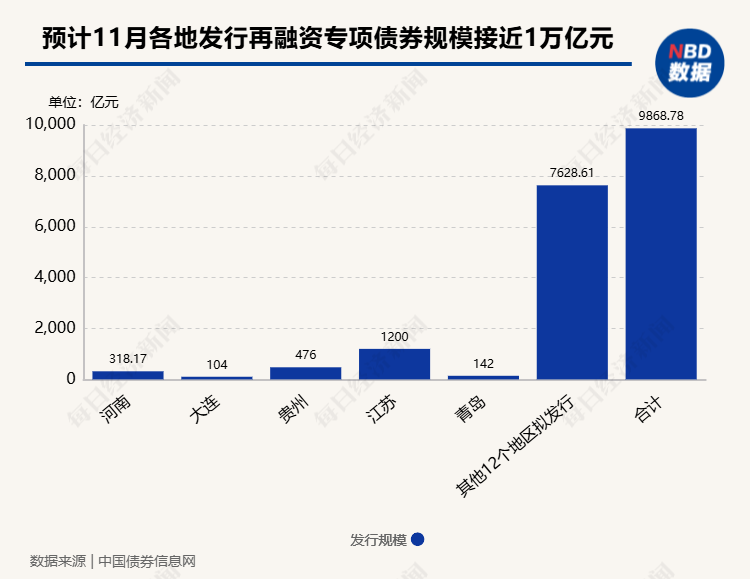

据悉,本轮化债工作实际由河南省于11月15日率先完成发行的规模318.17亿元、期限10年的“24河南债66”正式开启。截至11月22日,已有5个地区先后招标发行11只用于置换隐性债务的再融资专项债券,合计发行规模2240.17亿元。具体来看,河南已发行318.17亿元、大连已发行104亿元、贵州已发行476亿元、江苏已发行1200亿元、青岛已发行142亿元。

记者根据中国债券信息网截至11月22日已披露的信息统计,本月内,还有12个地区的共35只用于置换隐性债务的特殊再融资债券“蓄势待发”,规模约7628.61亿元。

总体来看,本月已有15个地区先后披露用于置换存量隐性债务的再融资专项债券的发行计划,加上截至11月22日已发行的规模,已发行或拟发行的规模约9868.78亿元,将近1万亿元。

根据已披露的已发行或拟发行规模来看,江苏以2511亿元规模位居第一,湖南以1288亿元规模排第二,紧随其后的是1176亿元规模的贵州,其他地区的发行规模均在千亿元以下。

此外,《每日经济新闻》记者注意到,根据各地已披露用于置换存量隐性债务的再融资专项债券发行计划,11月26日至11月29日,单日最高计划发行规模将达到3629亿元。

据了解,11月15日以来出现的用于置换存量隐性债务的再融资专项债券,其发行额度主要来自11月8日全国人大常委会审议批准增加6万亿元。具体而言,这6万亿元将分3年实施,于2024年至2026年每年发行2万亿元。

从已公告的用于置换存量隐性债务的地方再融资专项债来看,这些债券的期限普遍在10年及以上,已披露的最长期限达到30年,这也意味着短期内市场将迎来大量长久期地方债的集中供给。

与此同时,11月也是地方债供给“大月”。根据企业预警通最新数据,11月地方债净发行量1.18万亿元,为今年最高的一个月份。

值得一提的是,商业银行作为地方债的主要承接方,面临此轮地方债集中供给,业内担忧,这将会影响银行的相关指标。

华西固收刘郁团队撰文分析,若地方债供给均为10年期及以上,且假设近期增发的规模为2万亿,平摊至4个期限均为5000亿元,若利率平行上移250bp(监管指引中6类冲击模拟最严格版本),对应银行端的经济价值变动分别为1125亿元、1500亿元、1875亿元和2750亿元。

中信证券明明团队撰文称,随着各省市地方债增发计划逐步落地,作为主要承接方的商业银行年内剩余时段可能面临较大的流动性压力。临近年末现金性需求也将有所抬升,预计商业银行可能面临较高的流动性考核压力。

具体而言,地方债供给增大主要对流动性覆盖率(LCR)、净稳定资金比率(NSFR)、流动性匹配率(LMR)三类指标产生负面影响。该团队认为,从商业银行视角来看,监管指标或制约其对长久期资产偏好,同业存单发行需求或增长。央行方面,面对流动性监管指标抬升压力,买断式回购、国债净买入两项创新工具的投入或更有必要。

此外,近期市场已经开始预期央行或配合财政降准,补充银行系统流动性。

华西固收刘郁团队认为,11月21日起政府债净缴款节奏有所加快,未来连续四个交易日内单日净缴款规模均在千亿元之上,市场开始猜想央行或即将兑现9月24日发布会提出的年末降准预期。

招商固收张伟团队撰文称,由于地方再融资专项债发行期限集中在10年以上,这使得上周以来,10年期和30年期国债利率出现上行,并且利率曲线变陡峭。并指出,年内依然存在降准的可能性以应对地方再融资债发行量的增加,可以适当关注中久期利率品种。