登录新浪财经APP 搜索【信披】查看更多考评等级

原标题:未经监管审批,员工持股协议仅靠“君子协定”?!2600亿百年人寿风雨交加:董事会几乎全数焕新,“资不抵债”历史包袱亟待化解?

来源:险企高参

近期,百年人寿保险股份有限公司(以下简称:百年人寿)“员工持股协议”纠纷风波不断。

众所周知,员工持股计划案例有很多,旨在吸引关键人才,但因百年人寿“未正式披露、退出条款争议”等问题引发近期的广泛讨论。

事实上,百年人寿的烦恼远远不止于此。自2023年第二季度以来,百年人寿的偿付能力报告就已暂停公布。根据2023年一季度偿付能力报告显示,百年人寿净资产为-4.2亿元,且净资产收益率为-2106.87%。此外,还有偿付能力充足率偏低,净利润亏损,投资收益下滑等多重挑战。

不过,百年人寿也正在积极寻求对策。例如董事长王新浩、总裁戴文浩相继获批,引入“国资”大连市国有金融资本管理运营有限公司(以下简称:大连金运)入场,并完成1.1亿元增资等事宜后,董事会成员也发生改变,除王新浩、戴文浩及徐敬惠之外,董事会成员全部更换。

可以看出,在狂风中飘摇的百年人寿正在不断摆脱历史包袱……

1

员工股权激励已达8000万元

未得监管批复能否正常履行?

百年人寿的员工持股计划始于公司成立之初,其初衷是为了吸引和留住关键人才,通过股权激励来调动员工积极性。公开资料显示,员工可以在公司成立之初以1元/股的价格购买公司股票,随着公司业务的不断发展,持股价格逐步上涨到了1.65元/股。截至目前,该计划的总投入金额已达到约8000万元。

与此同时,该政策的退出机制相当“宽容”。据媒体报道,若员工在持股五年内离职,同时该股份尚未处于集体处置阶段,公司承诺在三个月内退还本金及利息,利息则以同期存款基准利率计算。若员工在持股五年后离职,则可选择保留该股份,并等待集体处置,若不愿意保留,则承诺在三个月内退还本金加上红利,红利则取“按上一会计年度每股净资产计算的金额并扣除本金”“同期存款基准利率计算的利息”两者之中数值大的。换言之,退出机制具有“保本保息”特点。

不可否认“优惠政策”吸引了大量公司骨干参与,但因该政策存在某些问题,使得该政策具有一定不确定性。其矛盾的核心在于,百年人寿的员工持股计划并未向监管部门正式申请和披露,而是通过一名小股东代为持有股权,使得其法律效力存在疑问,可能会导致员工的权益无法得到充分保障。

此外,近年来百年人寿经营状况不佳,使得上述“保本保息”的承诺能否完全兑现成为疑问,导致一些员工对能否顺利退出持股计划感到担忧。

据媒体透露,该股权激励计划属于“违规股权”,并指出唯一的解决方式是寻找战略投资者,通过增资扩股来收购员工所持股份。

受于上述不确定性影响,进而产生纠纷。业内人士表示,纠纷可能带来诸多影响。首当其中的是员工信任下降,导致与公司矛盾影响工作积极性和归属感。同时,百年人寿形象或将受损,可能损害市场声誉和竞争力,影响业务和市场份额。此外,内部管理受纠纷干扰,影响决策效率和运营效果,不利于公司稳定发展。

不过,百年人寿也在积极寻找对策。今年以来,百年人寿在股权结构和高管及董事会都在进行调整……

2

董事会权力重构

万达影响力进入低谷期

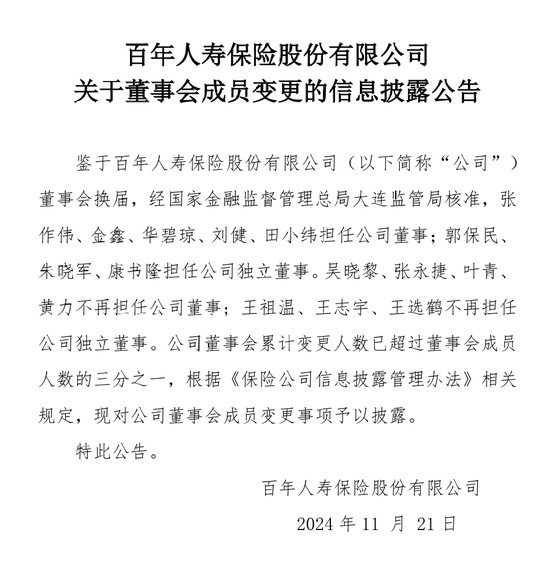

就在股权激励纠纷之前,百年人寿发布董事会成员变更的信息披露公告。

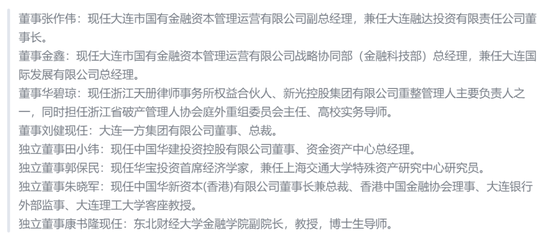

公告显示,除王新浩、戴文浩及徐敬惠之外,董事会成员全部更换。具体为,张作伟、金鑫、华碧琼、刘健、田小纬担任公司董事;郭保民、朱晓军、康书隆担任公司独立董事。

从新晋董事会成员的履历来看,刚成为百年人寿第一大股东的大连金运,强势入场两名董事,分别为张作伟、金鑫。而来自万达集团的董事已然不在。侧面说明了股东权力悄然发生改变。

更多阅读详见《股东赔个精光,净资产-4.2亿是怎么做到的!?起底百年人寿自我救赎之路;“双浩”组合危局难挽…》

此外,6月26日,戴文浩获国家金融监督管理总局大连监管局批复百年人寿总经理的任职资格,正式成为百年人寿第五任总经理,终结了百年人寿长达三年的总经理空缺情况。戴文浩在加盟百年人寿担任总经理一职之前,曾担任太保寿险副总经理。

在戴文浩的任职正式获得批准之前,原浦发银行副行长王新浩已于去年11月获得批准,接任百年人寿董事长一职,形成“双浩组合”。

3

偿付能力报告中断近一年半

历史包袱大且重

百年人寿的偿付能力报告自2023年第二季度就已中断,根据2023年一季度偿付能力报告显示,百年人寿净利润亏损10.5亿元,延续了上一年度的亏损态势,2022年全年净利润亏损27.1亿元,这也是自2015年万达集团成为第一大股东以来的首次亏损。

据了解,2015年至2021年,百年人寿的净利润分别为0.32亿元、2.07亿元、3.51亿元、6.97亿元、2.23亿元、8.02亿元和5.88亿元。

与此同时,资产端也一并下滑。2021年末净资产还有81.66亿元,2022年末为3.23亿元,直至2023年一季度,净资产为-4.2亿元,且净资产收益率为-2106.87%。净资产不断缩水直至为负,已经资不抵债了。值得注意的是,其大部分缩水是在2022年发生的。

具体来看,2021年末有81.66亿元,2022年一季度末则缩水了近一半,为44.04亿元,二季度末稍有反弹为49.58亿元,三季度末再度“腰斩”为19.41亿元,直到四季度末,还剩3.23亿元。

投资收益的连续下滑也加剧了公司的资金问题。根据2022年及2023一季度偿付能力报告显示,百年人寿在2022年的各个季度均面临净资产收益率的负增长。具体而言,第一季度、第二季度、第三季度和第四季度的净资产收益率分别为-14.01%、-9.4%、-26.15%和-43.91%,2022年全年的净资产收益率为-64.94%。令人担忧的是,这一趋势在2023年第一季度并未得到改善,反而出现了更加剧烈的下滑,达到了-2106.87%。

对于投资收益的下滑,百年人寿于2023年4月,发布两则的投资管理能力公告,公告显示,因股权、不动产投资管理能力不符合能力标准,需暂停股权以及不动产投资管理能力。

此外,资产的下滑也让偿付能力暴露出问题,其核心、综合偿付能力充足率不断探底。2023年第一季度偿付能力报告显示,百年人寿综合偿付能力充足率为102.59%、核心偿付能力充足率64.43%,双双逼近红线,风险综合评级多期为C。此外百年人寿还预计在2023年第二季度末其核心偿付能力充足率将滑落至55.48%。据了解,这并不是百年人寿第一次出现偿付能力接近红线的情况,早在2018年开始,百年人寿的偿付能力已经较为紧迫,其2018年四季度综合偿付能力曾低到100.65%,仅高于国家红线0.65%。